小微企业缺信息、缺抵押品、缺谈判地位的特点,使其“融资难融资贵”成为一项世界难题。习近平总书记在2018年11月民营企业座谈会上强调,要优先解决民营企业特别是中小企业融资难甚至融不到资问题,同时逐步降低融资成本。按照党中央、国务院的决策部署,金融系统迅速行动,准确把握小微企业融资的客观规律,因时因势创新应对举措,有效缓解小微企业融资难题。

一、小微企业融资难融资贵问题具有长期性与必然性

无论是在发达国家还是发展中国家,小微企业普遍存在不同程度的融资难题,根本原因在于小微企业存在天然弱质性,主要表现为发展不确定、信息不对称、规模不经济,贷款风险溢价较高。

一是发展不确定提高了小微企业贷款风险溢价。小微企业大多处于产业链末端,市场进入门槛低,竞争激烈,对外部环境变化的抵御能力较低,包括新冠病毒疫情在内的冲击对小微企业影响更显著。数据显示,我国小微企业平均寿命在3年左右,成立3年后的小微企业仍正常经营的约占三分之一。

二是信息不对称降低了小微企业贷款可得性。与成熟的、规模较大的企业相比,小微企业财务信息不够标准和透明,公开披露的财务信息十分有限,银行难以基于财务信息准确评价小微企业的资金使用效益前景以及信用,因此对小微企业的贷款更谨慎。

三是规模不经济增加了小微企业贷款成本。小微企业经营灵活多变,融资需求呈现出规模小、频度高、时间急的特点。这使得银行尽职调查和事后监控的操作成本上升,虽然可以通过提高利率在一定程度上加以弥补,但也会导致小微企业融资成本上升,并可能产生逆向选择和道德风险。由于自有资本不足,商誉价值不高,小微企业破产成本较低,更易产生破产逃债的道德风险。

二、多管齐下缓解小微企业融资难、融资贵问题

近年来,人民银行会同有关部门,坚持问题导向,瞄准民营和中小微企业融资中的“堵点”“难点”,综合施策,提高金融体系的适应性和普惠性,千方百计缓解民营和中小微企业融资困难。

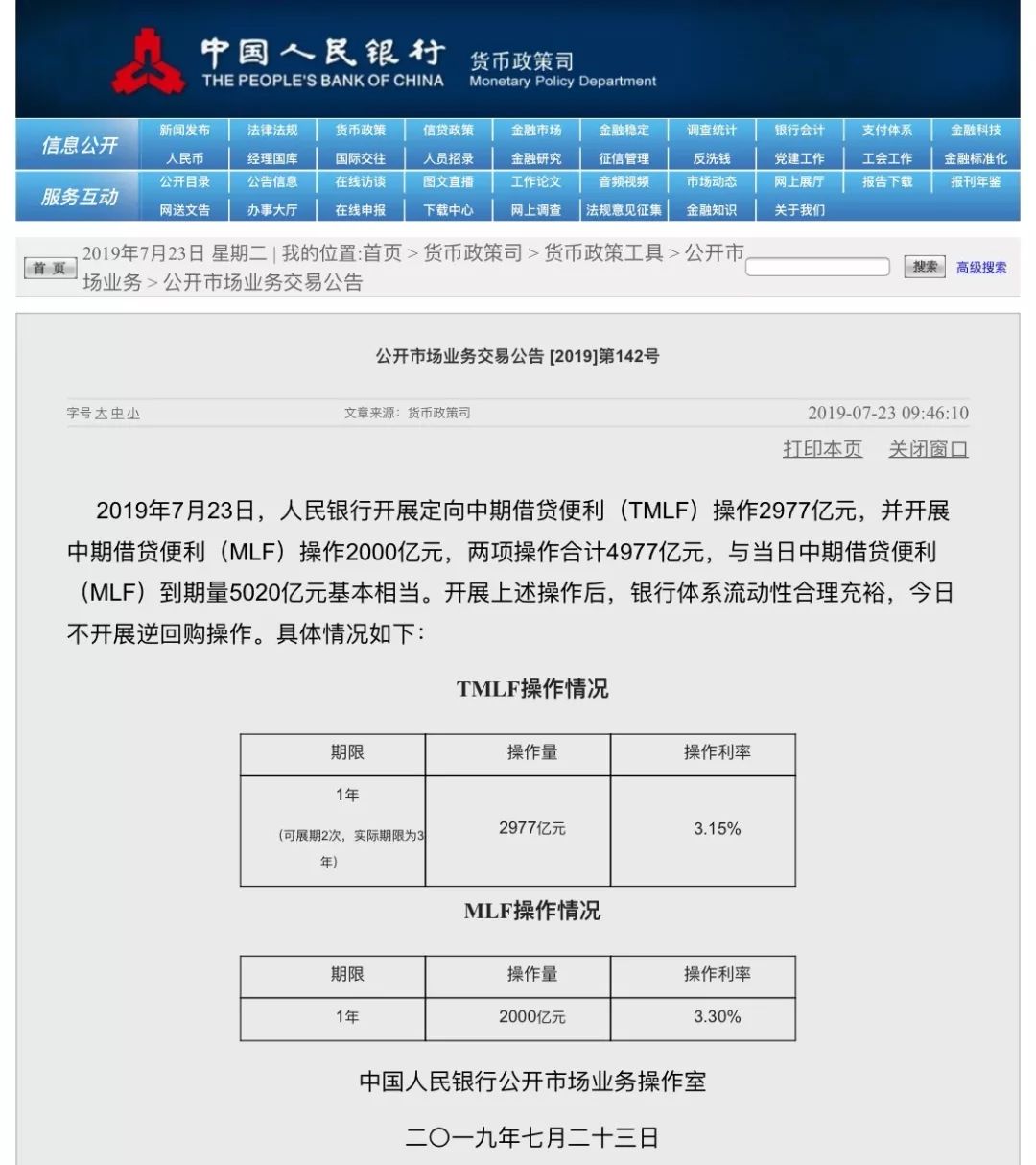

一是创新发挥多种结构性货币政策工具。构建“三档两优”存款准备金率政策框架,同时运用定向降准、再贷款再贴现、利率等数量和价格手段,鼓励和引导金融机构扩大民营和中小微企业贷款投放。

二是创新推出民营企业债券融资支持工具。2019年推出了支持民营和中小微企业发展的“三支箭”政策,其中一项重要政策就是,由人民银行提供部分初始资金,依托专业机构市场化运作,通过设立信用风险缓释凭证、信用保护合约等方式,为民营企业发债提供信用支持。2020年1-4月,民营企业发债约2665亿元,净融资规模达到1020亿元,发行量和融资规模均创三年来单季度新高。

三是加大应收账款融资支持。积极发展小微企业应收账款融资专项行动,推动应收账款票据化,扩大小微企业融资渠道。2019年应收账款融资服务平台新注册小微用户1.7万家,促成融资8465亿元。

四是创新改进征信服务。发挥国家金融信用信息基础数据库的作用,指导市场化征信机构提供多样化产品和服务,有效解决民营和中小微企业融资中的信息不对称问题。目前统一的中小企业库已为全国261万户中小微企业建立信用档案,为近1.9亿余农户建立信用档案。

特别是,今年疫情发生以来,金融系统迅速行动,三次降准释放1.75万亿元长期流动性,设立3000亿元专项再贷款,增加1.5万亿元普惠性再贷款再贴现额度,实施中小微企业贷款延期还本付息政策,不断改善民营和中小微企业金融服务,取得显著成效。

小微企业贷款实现“量增、价降、面扩”。2020年4月末,普惠小微贷款余额12.6万亿元,同比增长25.1%,支持小微经营主体2815万户,同比增长21.9%。五家国有大型银行普惠小微贷款余额3万亿元,同比增长53.9%。2020年4月新发放普惠小微企业贷款利率5.24%,比上年12月下降0.77个百分点。

小微金融债券和资本债券发行提速。2020年1-4月,已有22家商业银行发行2172.8亿元小微金融债券,超过去年全年发行规模;中小银行发行资本补充债券542.3亿元,较去年同期增加146.5%。

金融支持助力“保就业”。我国普惠小微企业贷款中,制造业、批发零售业和建筑业企业贷款分别占39.3%、29.7%和7.6%,合计占76.6%。上述劳动密集型企业在疫情中受到冲击较大,信贷资金及时支持这些企业解决流动性问题和复工复产,对“保就业”起到了明显促进作用。

三、国际比较显示我国小微企业融资政策取得显著效果

国际上讨论小微企业融资通常采用中小企业(SMEs)的概念,考虑到数据可得性,课题组采用OECD《中小企业融资2020》[1]的调查数据,对主要经济体中小企业融资情况进行比较分析。因为各国关于中小企业的分类标准不同,且提供各项指标的样本国数量不一致,因此课题组尽可能全面考虑发达经济体和发展中经济体的样本,以期比较结果的客观。总体看,我国中小企业融资情况与融资条件都处于世界较好水平,线上融资的蓬勃发展更为中小企业融资提供了有效渠道。

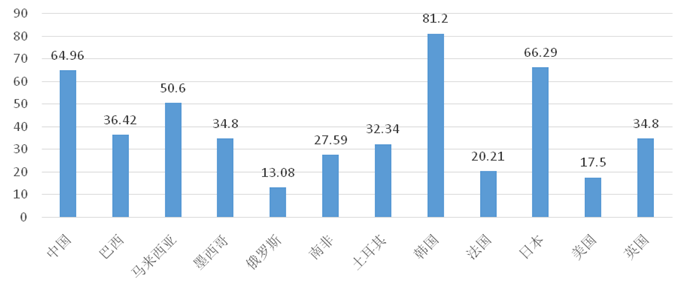

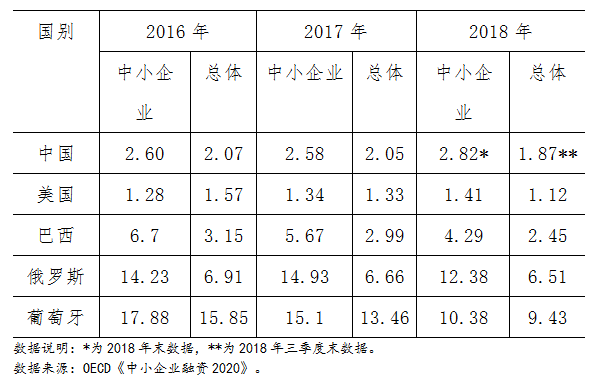

一是我国中小企业贷款占比处于世界较高水平。根据OECD调查显示,2018年各国中小企业贷款占全部企业贷款比重的中位数为40.41%。我国为64.96%,远高于其他发展中经济体,也高于多数发达经济体。今年以来,我国普惠小微贷款还在加速增长。2020年4月末,普惠小微贷款同比增长25.1%,增速比上年末高2个百分点。

数据来源:OECD《中小企业融资2020》

图1 中小企业贷款余额占企业全部贷款余额比重(%)

二是我国中小企业贷款不良率处于低位。由于中小企业贷款风险较高,各国中小企业贷款不良率总体上高于银行全部贷款不良率。从国际比较看,我国中小企业不良贷款率相对较低,2018年为2.82%,而巴西、俄罗斯、葡萄牙分别为4.29%、12.38%和10.38%。

表1 部分国家中小企业贷款不良率(%)

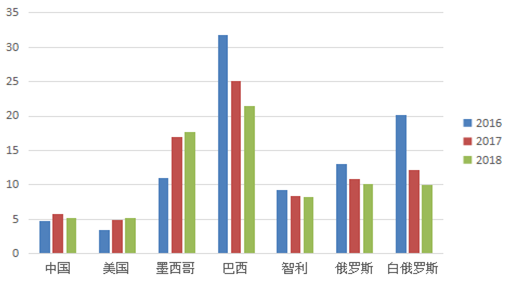

三是我国中小企业贷款利率与美国接近,远低于其他发展中国家。OECD调查显示,2008-2017年样本国名义利率中值呈下降趋势,2018年之后有所上升。2018年,我国中小企业贷款利率为5.17%,而墨西哥、巴西、智利、俄罗斯、白俄罗斯分别为17.7%、21.5%、8.3%、10.08%和9.92%。近期,我国小微企业贷款利率持续下降。2020年4月新发放普惠小微企业贷款利率为5.24%,比上年12月下降0.77个百分点。

图2 部分国家中小企业贷款利率(%)

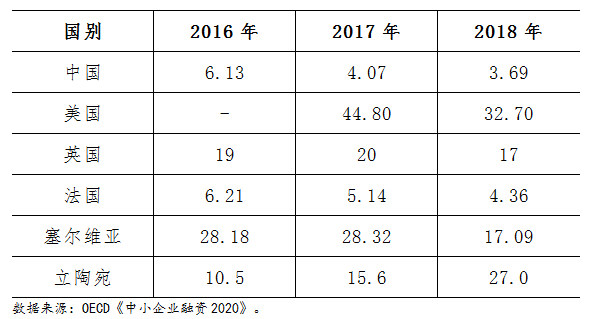

四是我国小微企业贷款拒绝率一直维持在较低水平,且呈下降趋势。贷款拒绝率衡量了中小企业贷款获得额与申请额之间的差距。两者之间的差额越大,拒绝率指标值越大,意味着中小企业融资难度越大。近年来,我国中小企业贷款拒绝率持续下降,2018年为3.69,在所有提供此项数据的22个样本国中最低,比2016年下降2.44个百分点。今年以来,小微企业贷款的覆盖面加速扩大。截至2020年4月末,普惠小微贷款支持了2815万户小微经营主体,同比增长21.9%,前4个月增加117万户。

表2 部分国家中小企业贷款拒绝率(%)

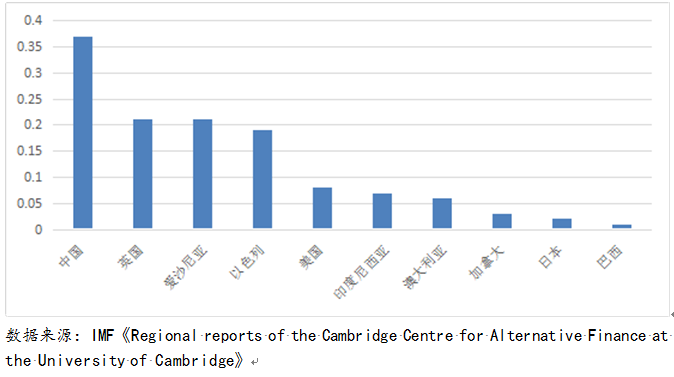

五是我国拥有世界最大的线上融资市场,占全球线上融资交易量的62.5%。就线上融资交易量占GDP的比重而言,所有国家的中位数为0.0168%,我国位居世界第一,达到0.37%。排名第二至第四位的英国、爱沙尼亚和以色列,市场交易量占GDP的比重大约为0.20%,仅为我国市场规模的一半。

图3 部分国家线上融资交易量占GDP的比重(%)

总体看,小微企业融资难融资贵存在客观原因,具有长期性和必然性。近年来,人民银行会同有关部门,坚持问题导向,综合施策,提高金融体系的适应性和普惠性,缓解民营和中小微企业融资困难取得了较好成效。从国际比较看,我国中小企业的贷款可得性较高、贷款成本较低。下一步,人民银行将按照落实常态化疫情防控举措、全面推进复工复产的工作要求,落实落细现有政策措施;金融机构应着眼长远、合理让利企业,加大对民营小微企业的金融支持力度,帮助企业渡过难关,营造“企业活、金融活”的良性循环,实现长期可持续发展。相信,随着金融供给侧结构性改革的不断深入,金融体系的适应性和普惠性进一步提高,我国小微企业融资难题必将得到更大程度的缓解。